Что такое CVV и CVC на банковской карте

Содержание статьи

Комментировать Слушать Подписаться

CVV- и CVC-коды на картах банка – способ защитить деньги клиента. Это один из основных реквизитов наряду с номером пластиковой карты и сроком её действия. Банки используют их для идентификации владельца – если цифры введены правильно, подтверждают возможность онлайн-оплаты. Расскажем подробнее о CVV/CVV2 – что это на банковской карте, какие виды кодов существуют, для чего используются и защищают ли от мошенников на 100%.

Как банки защищают свои карты

Каждая банковская карта – и кредитная, и дебетовая – имеет несколько степеней защиты:

- Пин-код. Это комбинация цифр, которую клиент вводит, например, при снятии денег в банкомате или пополнении в терминале. Используется для идентификации личности.

- Фамилия и имя на лицевой стороне карты. Эмбосированные (выдавленные) или напечатанные, они позволяют продавцу в магазине сверить их с данными паспорта, чтобы идентифицировать личность. Также с этой целью держатели ставят на обратной стороне подпись.

- Двухфакторная аутентификация (3-D Secure). Это подтверждение покупки разовым кодом из СМС. Банк присылает клиенту уникальный код, который нужно ввести в форме оплаты на сайте или в приложении.

- CVV/CVC-код. Подтверждает, что карта действительно принадлежит человеку, проводящему операцию – оплату, перевод и др.

Встроенные чипы шифруют информацию, делая её недоступной для мошенников. Эти чипы практически заменили магнитную полосу.

Что такое CVC и CVV на банковской карте

CVV2 и CVC2 – что это на карте и как используется цифровая комбинация:

- Секретные трёхзначные коды могут иметь разные аббревиатуры, но суть их одна. Они определяются платёжной системой, на базе которой выпущена карта. Так, если у вас MasterCard, код будет называться CVC, если Visa – CVV, а если российская Мир – CVP. То же и с другими платёжными системами. Например, китайская UnionPay использует CVN2.

- Код состоит из трёх цифр. Это уникальный ключ безопасности, который не повторяется для разных карт и клиентов банка. В отличие от, например, номера карты, он конфиденциален – его нельзя сообщать никому.

- Эти коды не хранятся в базах банков, их не имеют права хранить у себя интернет-магазины.

- Вводить его нужно при онлайн-транзакциях. Стандартная форма оплаты на любом сайте имеет поля для трёх основных реквизитов – номера, срока действия и этого кода.

Очень редко код состоит из четырёх цифр, но от этого его функция не меняется. Он выполняет защитные задачи – если человек, получивший доступ к самой карте или к её реквизитам, оплачивает только по номеру, не зная кода, он не сможет подтвердить операцию – её сразу блокируют.

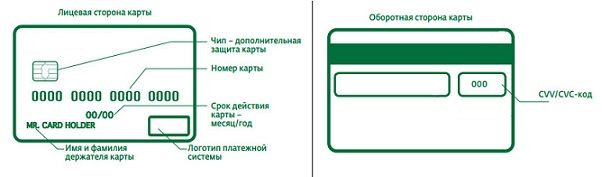

Где находится CVV и CVC на банковской карте

Где находится CVV-код на карте, можно легко понять, если перевернуть её. Сверху расположена магнитная полоса, ниже неё находится белое поле, где держатель ставит подпись. В правой части этой графы выбиты три цифры – это и есть CVC- или CVV-код. Если у одного человека несколько карт в банке, он не будет одинаковым для всех – на каждой стоит уникальный номер.

Где находится CVC-код на карте, не зависит от её типа. Расположение всегда одинаковое для стандартных и премиальных, дебетовых и кредитных, зарплатных и пенсионных продуктов. Единственное исключение – виртуальная карта без физического носителя. На ней негде написать код, поэтому держатель получает его от банка вместе с другими реквизитами.

Как выглядят коды CVV и CVC

Код безопасности на карте выглядит по-разному в зависимости от платёжной системы:

- чаще всего используют три цифры – так он отражён на картах Мир, Виза, Мастеркард и др.;

- на картах American Express состоит из четырёх цифр.

Везде он написан в конце строки для подписи. Но на картах российской платёжной системы Мир перед ним стоят четыре цифры номера, выбитого на лицевой стороне.

Для чего нужны коды

Основная функция таких кодов – защита клиентов от мошенничества. Они подтверждают, что карта и привязанный к ней счёт с деньгами принадлежат этому человеку. Это важно при онлайн-операциях – оплате товаров в интернет-магазинах, покупках в сервисах, где, например, кассир не может потребовать паспорт, чтобы сверить подпись. Также они используются при онлайн-переводах с карты на карту.

Не для каждой операции запрашивают эту уникальную комбинацию. Например, при переводе денег через Систему быстрых платежей вводится только номер телефона получателя. В интернет-магазинах и сервисах часто действует система «запоминания» реквизитов карты клиента для более лёгкой оплаты в будущем. Но даже в этом случае CVC-код – исключение. Номер карты будет появляться в форме оплаты автоматически, а его придётся вводить каждый раз вручную.

В чём разница между кодами?

Между кодами практически нет разницы – все они используются с одной целью, отличаться могут только количеством цифр и названием, что определяется платёжной системой, обслуживающей карту.

Что такое CVC−2 и CVV−2

Что такое CVC2 или CVV2? Это фактически тот защитный код, который написан на обратной стороне карты. На самом деле у неё есть два типа кодов – один в магнитной полосе, а второй – на обороте пластика. Первый держатель не может узнать, поскольку нигде на карте он не отмечен.

Поэтому при упоминании CVC−2 и CVV−2 подразумевается та комбинация цифр, которая указана на полосе для подписи держателя. Именно её используют для онлайн-оплаты, переводов и прочих финансовых операций.

Что делать, если CVC2, CVV2 нет на карте

Банки всегда пишут CVC/CVV коды на своих картах, но они не выбиты, как имя и фамилия держателя, а напечатаны. Со временем краска может стираться. Если это произошло и код стал нечитаемым, карта подлежит перевыпуску как недействительная.

В крайне редких случаях security code не используется. Раньше его не применяли совсем, но такие карты уже вышли из обращения – при перевыпуске код всегда добавляли на обратную сторону пластикового носителя. Скорее всего, если комбинация цифр отсутствует, то и карта уже недействительна.

Когда можно и когда нельзя сообщать код

Единственный безопасный способ использования кода – указывать его в форме оплаты в надёжных онлайн-магазинах или сервисах, делать переводы. При этом нельзя:

- передавать его через электронную почту или в мессенджерах;

- сообщать по телефону, даже если звонящий представляется сотрудником банка;

- выкладывать в интернет фото карты, где он виден;

- записывать его на видном месте.

Здесь правила те же, что и при обращении с пин-кодом. Защитную комбинацию должен знать только держатель карты.

Как без кода безопасности мошенники могут получить доступ к карте

Уникальный код не защищает от мошенников на 100%. Иногда люди сами виноваты в том, что злоумышленники списывают деньги со счёта. Это происходит, если:

- давать карты в руки посторонним;

- выкладывать фотографии, где видны реквизиты;

- оставлять их на непроверенных сайтах, которые могут быть похожи на настоящие, но на самом деле собирают данные клиентов банков для кражи средств со счетов.

Если при потере карты держатели не блокируют счёт сразу же, зная защитный код, номер и срок действия, злоумышленники совершают кражу всех накоплений.

Поэтому важно не передавать карту, даже если это официант в ресторане или кассир в магазине, не произносить реквизиты вслух и не выкладывать их фото в интернет. Ещё один вариант обезопасить сбережения – завести цифровую карту для онлайн-платежей, на которой хранить минимально необходимую сумму или установить лимиты на разовые покупки или суточные расходы.